Dernière mise à jour le 27/04/2022 – Par MINGZI – Crédit photo : Fotolia

Comment fonctionne la flat tax ? La flat tax (ou PFU – Prélèvement Forfaitaire Unique) est entrée en vigueur le 1er janvier 2018. Cette mesure a eu des impacts importants sur la fiscalité des revenus de l’épargne et du patrimoine. Flat tax et assurance vie, PER (plan épargne retraite), livret, PEL, PEA, dividendes, épargne salariale, actions gratuites, mais aussi revenus fonciers et plus-values immobilières : quels sont les placements concernés, quel est le taux de la flat tax et comment est-elle appliquée ? Quelle est la fiscalité lorsque la flat tax n’est pas applicable ?

Vous trouverez dans cet article tout ce qu’il faut savoir pour comprendre le fonctionnement de la flat tax et de la fiscalité qui s’applique à vos placements et votre patrimoine.

Flat tax ou PFU : tout ce que vous devez savoir

Flat tax : Définition et fonctionnement – Quel est le taux de la flat tax OU PFU (Prélèvement forfaitaire unique) ?

Flat tax : origine et fonctionnement

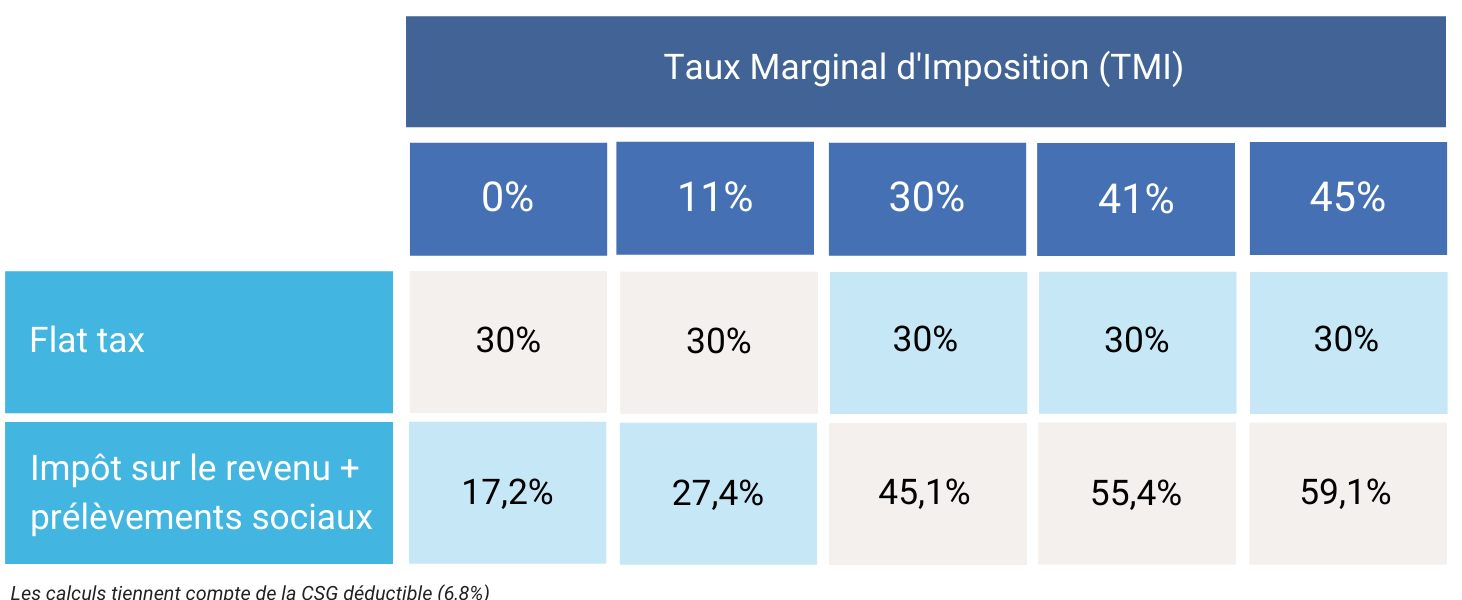

Avant 2018, les revenus du patrimoine étaient soumis à l’impôt sur le revenu et aux prélèvements sociaux (au taux de 15,5%). Ainsi, selon votre tranche marginale d’imposition (TMI), la taxation des revenus du patrimoine pouvait aller de 15,5% à 60,5% si on cumulait prélèvements sociaux et impôt. Bien sûr, des dispositifs fiscaux spécifiques permettaient d’atténuer cette taxation (abattements, impôt forfaitaire, etc), comme par exemple le PEA ou l’assurance vie.

La flat tax, ou prélèvement forfaitaire unique (PFU), est un impôt forfaitaire de 30% qui remplace l’ancien système de taxation (impôt + prélèvement sociaux) depuis le 1er janvier 2018. La flat tax se décompose en 17,2% de prélèvements sociaux et 12,8% d’impôts. Néanmoins, ellene s’applique pas à tous les revenus du patrimoine et comporte des exceptions :

- La flat tax ne s’applique qu’aux revenus tirés des capitaux mobiliers. L’immobilier n’est donc pas concerné, sa fiscalité est inchangée.

- Les ménages qui y ont intérêt peuvent rester sur l’ancien système de taxation (impôt + prélèvement sociaux). Cela permet de ne pas pénaliser les ménages les plus faiblement imposés.

- La flat tax ne s’applique pas à certains placements comme par exemple le livret A ou l’épargne salariale et ne s’applique que partiellement à l’assurance vie ou au PEA.

La hausse de la CSG

La CSG fait partie des prélèvements sociaux. Son taux a été relevé de 1,7 point le 1er janvier 2018, portant le taux de prélèvements sociaux de 15,5% à 17,2%. Ainsi, les placements qui ne sont pas concernés par la flat tax et qui sont soumis aux prélèvements sociaux voient la taxation de leurs gains augmenter de 1,7 point.

La CSG déductible

La CSG due sur les revenus du patrimoine soumis à l’impôt sur le revenu est déductible à hauteur de 6,8 % de votre revenu global imposable. En revanche, la fraction de CSG due sur les revenus du patrimoine soumis à la flat tax ne peut pas être déduite de votre revenu imposable.

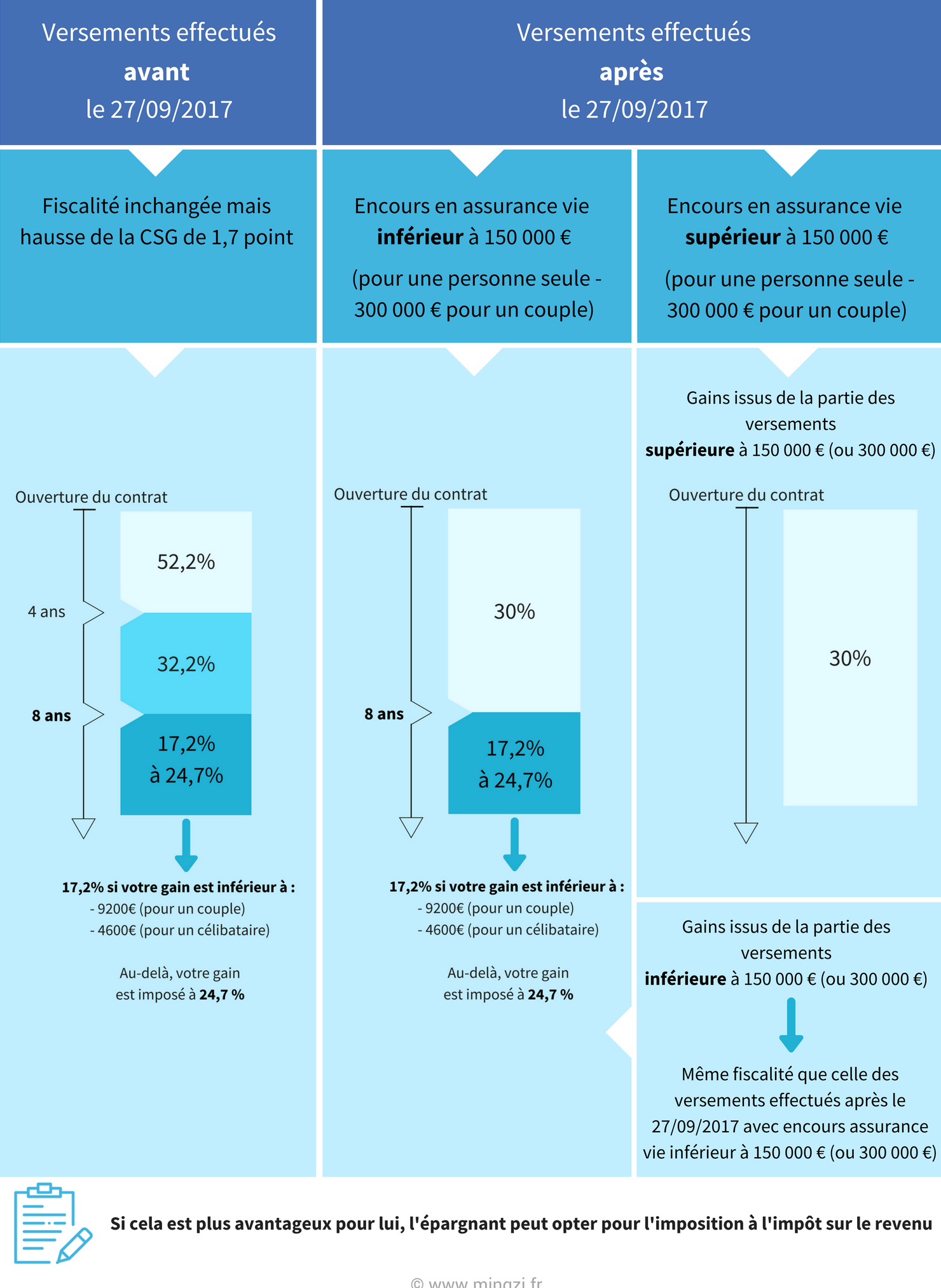

Flat tax et Assurance vie : fonctionnement de la fiscalité

Avant la flat tax, l’avantage de l’assurance vie d’un point de vue fiscal résidait surtout dans le taux d’imposition des gains pour les contrats ouverts depuis plus de 8 ans. Les revenus perçus à l’occasion d’un retrait sur un contrat d’assurance vie ouvert depuis plus de 8 ans étaient taxés à 15,5% pour les 4.600 premiers euros (pour un célibataire) ou 9.200 premiers euros (pour un couple). Au-delà, ils étaient taxés à 23% (y compris prélèvements sociaux). Avec un taux de 30%, la flat tax aurait rendu la fiscalité de l’assurance vie au-delà de 8 ans beaucoup moins attrayante qu’avant. C’est pourquoi le gouvernement a souhaité conserver l’attrait fiscal de l’assurance vie pour la majorité des contrats. Ainsi, la flat tax de 30% ne s’applique qu’aux versements effectués à partir du 27/09/2017 :

- par les épargnants dont l’encours assurance vie est supérieur à 150.000 € pour une personne seule (300.000 € pour un couple)

- sur les contrats de moins de huit ans, quel que soit l’encours du contrat

La nouvelle fiscalité de l’assurance vie est entrée en vigueur le 1er janvier 2018 mais s’applique aux versements effectués dès le 27 septembre 2017.

Fiscalité de l’assurance vie en cas de rachat

À noter : le régime favorable de l’assurance vie sur les successions restera quant à lui inchangé.

Expatriés : par ailleurs, les députés ont voté un amendement qui permet d’aligner la fiscalité de l’assurance vie pour les non résidents fiscaux français sur celle des résidents.

Flat tax et livrets (Livret A et autres livrets)

Livrets règlementés

Le régime fiscal des livrets règlementés comme le livret A, le livret de développement durable (LDD) et le livret d’épargne populaire (LEP), est maintenu inchangé. Pour rappel, les intérêts de ces livrets réglementés sont exonérés d’impôt sur le revenu et de prélèvements sociaux.

Livrets fiscalisés

En revanche, la flat tax s’applique aux livrets « classiques » fiscalisés. Pour rappel, avant 2018, les intérêts de ces livrets étaient soumis à l’impôt sur le revenu et aux prélèvements sociaux.

Les contribuables avec TMI de 30% ou plus auront intérêt à opter pour la flat tax. Les autres auront intérêt à rester sur l’ancien système d’imposition (impôt sur le revenu + prélèvements sociaux)

Taxation du Livret : flat tax ou impôt sur le revenu

Flat tax et Plan épargne logement (PEL)

Avant 2018, les intérêts issus des PEL de moins de 12 ans échappaient à l’impôt sur le revenu et n’étaient soumis qu’aux prélèvements sociaux. Les intérêts des PEL de plus de 12 ans étaient quant à eux soumis à l’impôt sur le revenu et aux prélèvements sociaux.

Pour les PEL de moins de 12 ans ouverts avant le 1er janvier 2018 :

Pour les PEL ouverts avant le 1er janvier 2018, les intérêts produits jusqu’au 12ième anniversaire du PEL restent exonérés d’impôt sur le revenu. Ils restent en revanche soumis aux prélèvements sociaux au taux de 17,2%.

Pour les PEL de 12 ans et plus et pour les PEL ouverts à partir du 1er janvier 2018 :

Les PEL de plus de 12 ans et les PEL ouverts à partir du 1er janvier 2018 sont soumis à la flat tax (30%).

Flat tax et PEA : fonctionnement

Jusqu’au 31/12/2108, le régime fiscal du PEA et du PEA-PME est maintenu inchangé. Les revenus issus du PEA restent soumis aux prélèvements sociaux. Avec la nouvelle fiscalité, les gains acquis ou constatés sur un PEA à compter du 1er janvier 2018 seront soumis aux prélèvements sociaux au taux en vigueur au jour du rachat (soit 17,2% aujourd’hui) et non au jour de sa constatation.

Pour rappel, avant 2018, le taux de prélèvements sociaux appliqué aux gains d’un PEA était celui en vigueur au moment où les gains étaient réalisés (c’est le principe des « taux historiques ») et non celui celui en vigueur le jour du retrait. Ainsi, par exemple, les gains réalisés en 2007 se voyaient appliquer un taux de prélèvemements sociaux de seulement 11%.

Néanmoins, il est prévu un régime de transition au sein duquel les taux historiques sont préservés. Ainsi, les taux historiques continueront à s’appliquer :

- à l’ensemble des gains réalisés jusqu’à la fin de 2017 quelle que soit la date d’ouverture du PEA

- à l’ensemble des gains réalisés avant leur 5e anniversaire, pour les PEA ouverts entre 2013 et 2017.

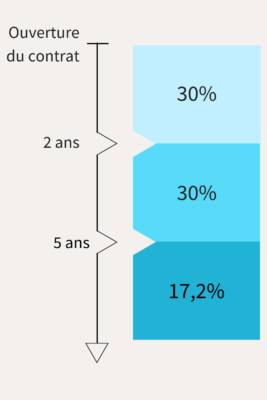

A partir du 1er janvier 2019, les gains issus des PEA (ou PEA-PME) de moins de 5 ans sont soumis à la flat tax de 30%

Ainsi, le taux d’imposition des gains issus d’un retrait intervenant avant la fin de la deuxième année du PEA passe de 39,7% à 30%, et le taux d’imposition des gains issus d’un retrait intervenant entre la deuxième et la cinquième année du PEA passe de 36,2% à 30%.

Fiscalité du PEA à partir du 1er janvier 2019

(Cas général – Gains acquis ou constatés à partir du 1er janvier 2019)

La fiscalité de l’Épargne salariale (PEE et PERCO) inchangée

La flat tax ne s’applique pas au PEE et au PERCO. La fiscalité de l’épargne salariale reste donc inchangée, à un détail près.

Les gains réalisés avec un PEE ou un PERCO ne sont pas imposés à l’impôt sur le revenu et ne sont soumis qu’aux prélèvements sociaux. Avec la nouvelle fiscalité, les gains acquis ou constatés à compter du 1er janvier 2018 seront désormais soumis aux prélèvements sociaux au taux en vigueur au jour du rachat (soit 17,2% aujourd’hui) et non au jour de sa constatation.

Pour rappel, comme pour le PEA, le taux de prélèvements sociaux appliqué aux gains d’un PEE / PERCO était celui en vigueur au moment où les gains étaient réalisés (c’est le principe des « taux historiques ») et non celui celui en vigueur le jour du retrait. Ainsi, par exemple, les gains réalisés en 2007 se voyaient appliquer un taux de prélèvements sociaux de seulement 11%.

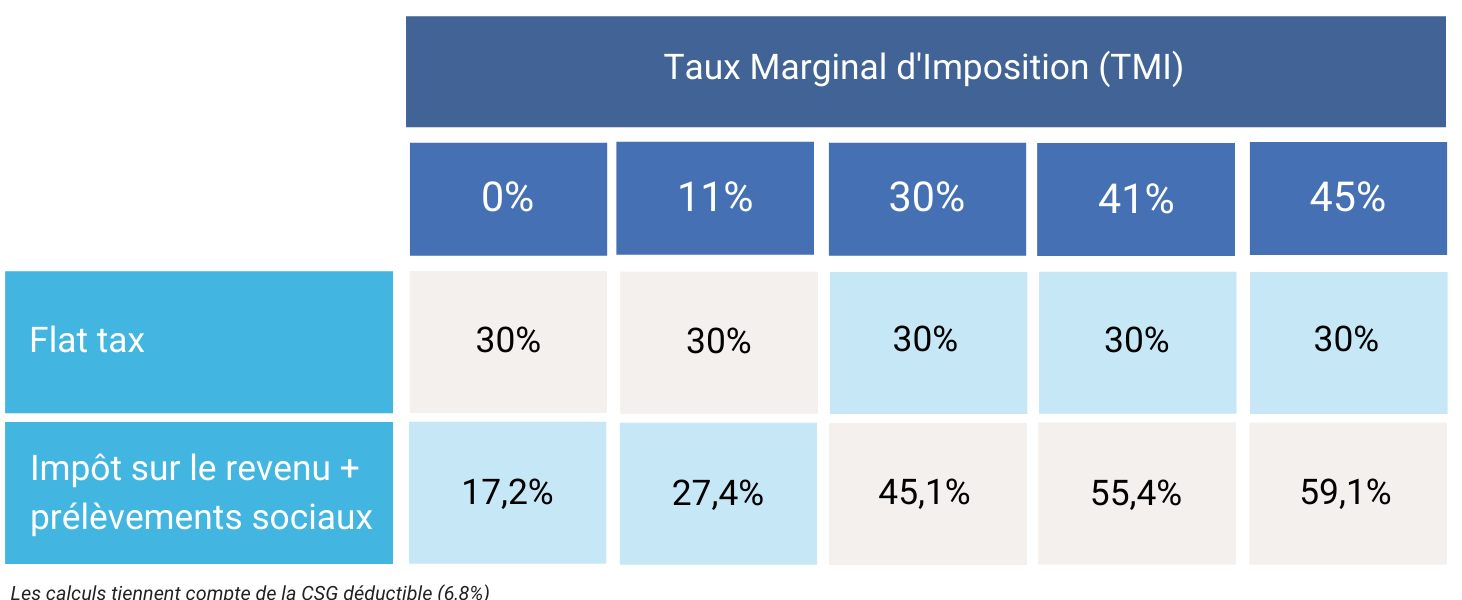

Flat tax et dividendes : taxation et fonctionnement

Avant 2018, les dividendes étaient soumis à l’impôt sur le revenu et aux prélèvements sociaux après un abattement de 40%. Avec la réforme de la flat tax, cet abattement de 40% est supprimé. Néanmoins, le contribuable peut choisir, selon ce qui est le plus bénéfique pour lui, entre la flat tax de 30% ou rester sur l’ancien mode de taxation. Son choix sera fonction de son TMI (Taux Marginal d’Imposition). Dans le tableau ci-dessous, il apparait qu’à partir d’un TMI de 30%, la flat tax est plus favorable au contribuable.

Taxation et fiscalité des dividendes : flat tax ou impôt sur le revenu

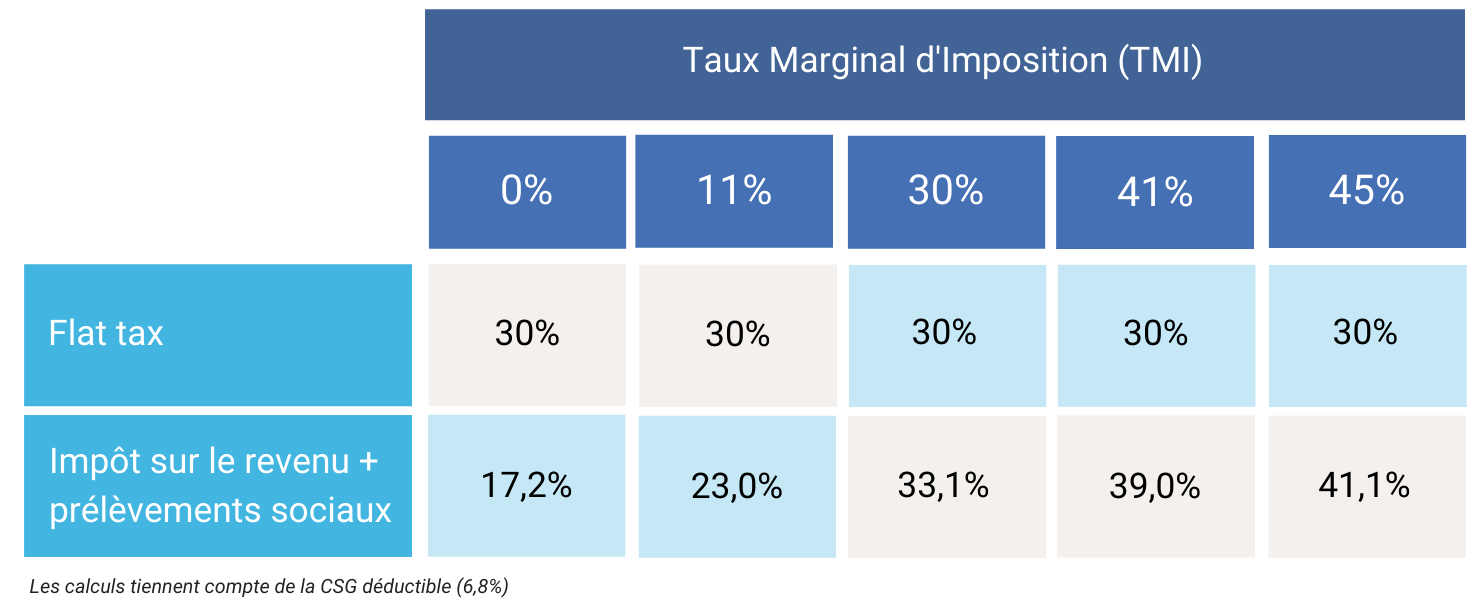

Flat tax et taxation des Plus-values de cession de valeurs mobilières

Pour les titres acquis à partir de janvier 2018

Pour les titres acquis à partir de janvier 2018, le contribuable a le choix entre la flat tax à 30% ou bien l’impôt sur le revenu, mais sans abattement.

Fiscalité des plus-values de cession de valeurs mobilières

sur les titres acquis à partir de janvier 2018

Pour les titres acquis avant janvier 2018

Pour les titres acquis avant janvier 2018 : les abattements pour durée de détention sont maintenus si le contribuable opte pour une imposition de l’ensemble de ses revenus du capital à l’impôt sur le revenu. L’abattement renforcé pour les PME de moins de 10 ans (au moment de l’acquisition) est lui aussi conservé si le contribuable opte pour l’impôt sur le revenu.

L’imputation des moins-values

L’imputation des moins-values : les moins-values constatées sont imputées aux plus-values de la même année. Les moins-values peuvent ensuite être reportées pendant 10 ans. Les imputations se font sur les montants bruts avant abattement.

Pour les dirigeants de PME partant à la retraite : l’abattement fixe de 500.000 € est reconduit jusqu’au 31/12/2024

Pour les dirigeants de PME partant à la retraite : l’abattement fixe de 500.000 € est reconduit jusqu’au 31/12/2024

Les députés ont voté la reconduction jusqu’au 31/12/2024 du principe de l’abattement de 500.000 € pour les dirigeants de PME partant à la retraite.

Pour les dirigeants de PME qui cèdent à compter du 1er janvier 2018 et jusqu’au 31 décembre 2024 leurs titres lors de leur départ en retraite, l’abattement de 500 000 € sera applicable quelles que soient les modalités d’imposition desdites plus-values (option pour la flat tax ou option pour l’impôt sur le revenu).

En revanche, ce dispositif d’abattement fixe ne pourra pas se cumuler avec les abattements pour durée de détention maintenus dans le cadre de l’option pour l’imposition à l’impôt sur le revenu. Ainsi, si le contribuable opte pour l’imposition à l’impôt sur le revenu, il devra choisir entre bénéficier de l’abattement fixe de 500.000 € ou de l’abattement pour durée de détention.

Flat tax, Actions gratuites et BSPCE

Actions gratuites

La nouvelle fiscalité s’applique aux actions gratuites attribuées à partir de janvier 2018 :

- La contribution patronale, actuellement de 30%, est abaissée à 20%.

- La plus-value d’acquisition n’excédant pas 300 000 euros reste soumise à l’impôt sur le revenu après application d’un abattement unique de 50%.

- La plus-value de cession est soumise à la flat tax, sans les abattements pour durée de détention qui existaient jusque-là.

BSPCE (Bons de Souscription de Parts de CRéateurs d’Entreprise)

Avant la flat tax, les BSPCE étaient taxés à un taux forfaitaire de 19% auquel il fallait ajouter les prélèvements sociaux de 15,5%, soit un taux d’imposition global de 34,5% (ou 45,5% si le bénéficiaire exerce son activité professionnelle dans la société depuis moins de 3 ans au moment de la cession).

Depuis le 1er janvier 2018, lorsque le bénéficiaire exerce son activité professionnelle dans la société depuis au moins 3 ans, les BSPCE sont soumis à la flat tax au taux de 30%. Si le bénéficiaire exerce son activité depuis moins de 3 ans, alors le gain d’exercice (c’est à dire la différence entre la valeur du titre le jour de l’exercice et le prix d’exercice) est soumis à l’impôt sur le revenu et aux prélèvements sociaux. La plus-value de cession (c’est à dire la différence entre le prix de cession et la valeur du titre le jour de l’exercice) est soumise à la flat tax au taux de 30%.

Flat tax et PER (Plan épargne retraite)

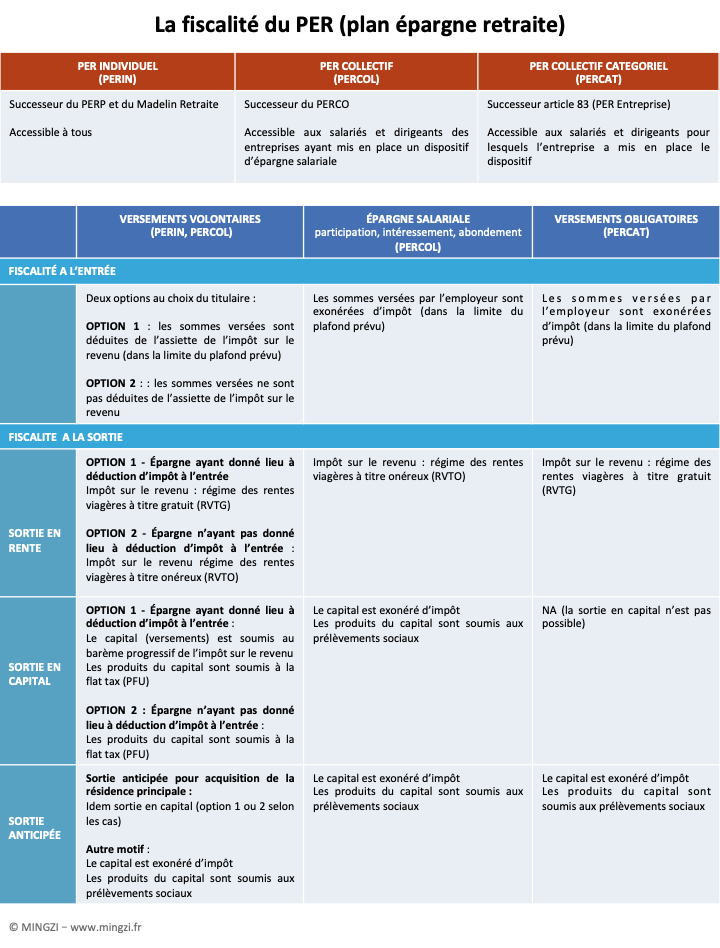

Le PER comprend 3 compartiments :

- Le PER Individuel (PERIN) : c’est le successeur du PERP et du Madelin retraite

- Le PER Collectif (PERCOL) : c’est le successeur du PERCO

- Le PER Catégoriel (PERCAT): c’est le successeur de l’Article 83 (PER entreprise)

Partant du constat que l’offre épargne retraite actuelle est peu lisible et mal comprise car chaque produit d’épargne retraite est régi par des règles et des fiscalités différentes, Bercy a souhaité harmoniser les règles fiscales selon le type de versement effectué sur le PER. Ainsi, on distingue 3 types de versements :

- Les versements volontaires : facultatifs, ces versements peuvent être effectués par le titulaire sur son PERIN, PERCOL ou PERCAT

- L’épargne salariale : ce sont les sommes correspondant à la participation, l’intéressement et l’abondement versées sur le PERCOL

- Les versements obligatoires correspondent aux versements effectués par l’employeur et le salarié sur un PERCAT

Le régime fiscal des rentes viagères à titre gratuit (RVTG)

Les rentes soumises au régime fiscal des rentes viagères à titre gratuit sont imposables selon le régime de droit commun des pensions de retraite, avec l’application d’un abattement forfaitaire de 10%.

Le régime fiscal des rentes viagères à titre onéreux (RVTO)

Seulement une partie des rentes viagères à titre onéreux est soumise à l’impôt sur le revenu. Cette partie est variable selon l’âge du rentier au moment du premier versement de la rente. Ainsi, à la date du premier versement, la fraction imposable est de :

- 70% si vous aviez moins de 50 ans,

- 50% si vous aviez entre 50 et 59 ans,

- 40% si vous aviez entre 60 et 69 ans,

- 30% si vous aviez plus de 69 ans.

Flat tax et bitcoin

Depuis le 1er janvier 2019, les gains issues de l’achat / vente à titre occasionnel de Bitcoin et autres crypto-actifs sont soumis à la flat tax. La fiscalité du Bitcoin et des crypto-monnaies s’aligne donc sur la fiscalité des valeurs mobilières. Si le gain est inférieur ou égal à 305 euros, le contribuable n’a pas l’obligation de déclarer sa plus-value.

Flat Tax : Comprendre la taxation et la fiscalité des revenus de l'épargne et du patrimoine !

— Mingzi (@ContactMingzi) April 27, 2021

Découvrez le ici ! :

👉https://t.co/5JAnEXoaa8#Patrimoine #assurance #actualite #epargne #taxation #Lunerose #StopCouvreFeu pic.twitter.com/0jiXAVA6bx

À lire aussi …

-3.png)