Article écrit le 26/01/2018

Le Conseil des prélèvements obligatoires (CPO) a réalisé une étude sur les prélèvements effectués sur le capital des ménages et s’est attaché à vérifier si le système est cohérent au regard des objectifs qu’il poursuit. L’étude révèle des enjeux économiques et sociaux insuffisament pris en compte par le système de prélèvements.

Jusqu’au 31 décembre 2017, il existait six impôts principaux prélevés :

- sur le patrimoine : taxe foncière et impôt de solidarité sur la fortune,

- sur les revenus qu’il génère : impôt sur le revenu et prélèvements sociaux,

- sur sa transmission : droits de mutation.

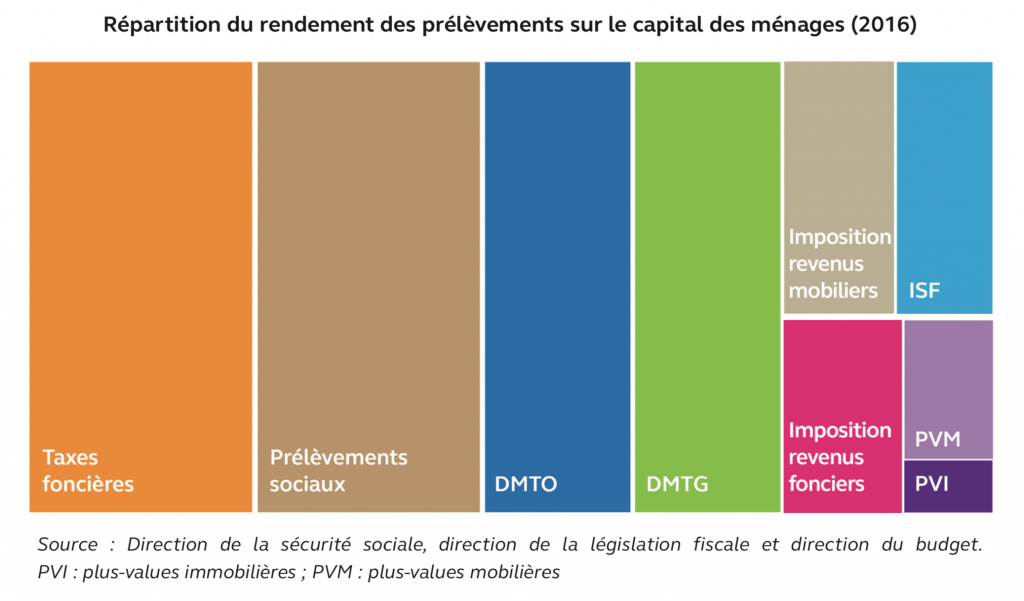

L’étude du CPO montre que le « rendement budgétaire » de ces prélèvements, c’est à dire le montant total de l’impôt collecté, s’est élevé à 80 milliards d’euros en 2016, soit 3,6 % du PIB, un niveau élevé en Europe et en hausse de 0,6 point par rapport à 2006.

* DMTO (droits de mutation à titre onéreux) et DMTG (droits de mutation à titre gratuit) – Les droits de mutation (droits d’enregistrement + taxe de publicité foncière) sont dus lorsqu’un bien change de propriétaire. Lorsque ce transfert de propriété se fait à titre gratuit (donation ou succession), on parle de DMTG. Lorsqu’il se fait à titre onéreux (vente, apport à société), on parle de DMTO.

Près d’un quart de ces prélèvements sur le capital des ménages finance la sécurité sociale. Les trois quarts restants servent à financer les dépenses de l’État (39%) et celles des collectivités territoriales (37%) : ces dernières perçoivent la taxe foncière et la plus grande partie des DMTO *.

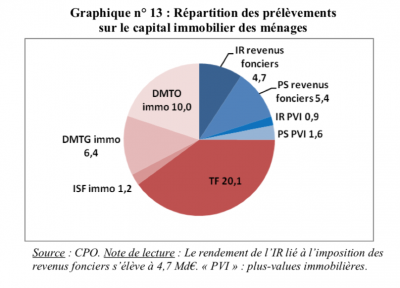

DEUX TIERS DES PRÉLÈVEMENTS SUR LE CAPITAL DES MÉNAGES PORTENT SUR L’IMMOBILIER

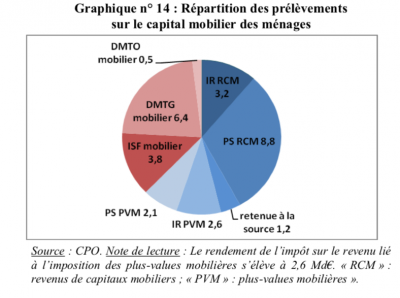

Les deux tiers des prélèvements sur le capital des ménages portent sur une assiette immobilière, soit environ 50 milliards d’euros sur les 80 milliards d’euros d’impôts collectés. Les actifs financiers représentent le tiers restant.

Les prélèvements immobiliers portent essentiellement sur le stock de patrimoine foncier. La taxe foncière, les DMTG* et l’ISF représentent 55% des prélèvements assis sur l’immobilier.

Les prélèvements assis sur les revenus tirés du patrimoine immobilier représentent 25% du total des prélèvements sur l’immobilier des ménages (impôt sur le revenu + prélèvements sociaux). Les DMTO assis sur les prix des cessions immobilières représentent 20 %.

DES ENJEUX ÉCONOMIQUES ET SOCIAUX INSUFFISAMMENT PRIS EN COMPTE PAR LE SYSTÈME DE PRÉLÈVEMENTS

Les objectifs, nombreux et parfois non explicites, de ces prélèvements peuvent agir de manière contradictoire.

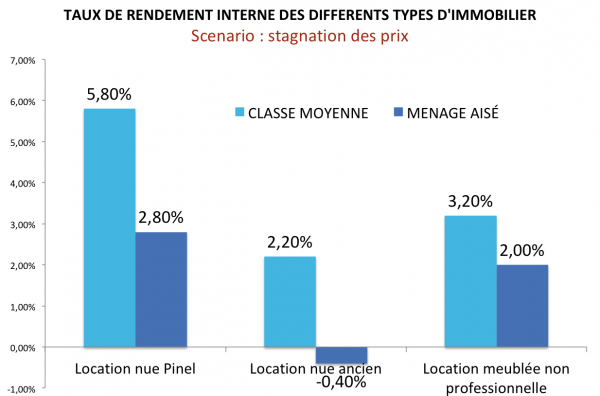

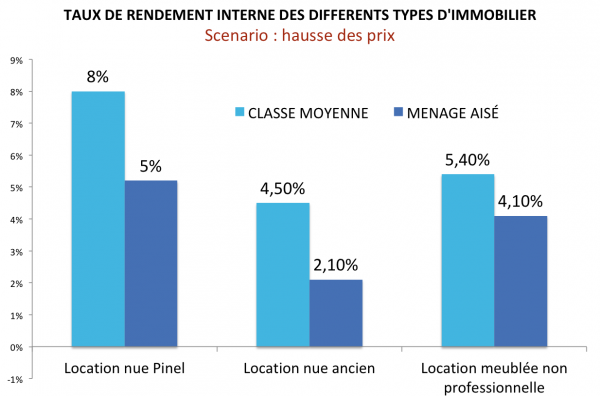

Alors même que la fiscalité introduit des distorsions importantes, pouvant faire varier du simple au double la rentabilité d’un investissement immobilier ou mobilier donné (cf graphiques ci-dessous), la politique fiscale poursuit des objectifs contradictoires dont l’incidence sur les comportements d’épargne est peu évaluée :

- Le régime fiscal est plus favorable à l’épargne non risquée qu’à l’épargne risquée

- Les produits visant à orienter l’épargne des ménages vers le financement de l’économie ne parviennent pas à attirer des volumes significatifs, alors même qu’ils disposent d’une fiscalité favorable

- La détention d’obligations sur une assurance-vie permet d’atteindre un taux de rendement après impôt trois fois supérieur à la détention directe des mêmes obligations

- Les dispositifs visant la détention longue reposent sur l’âge des contrats et non la durée de détention des actifs sous-jacents

- Le régime fiscal de l’épargne salariale semble en faire un mode alternatif de rémunération plus qu’un instrument de financement de l’économie.

Taux de rendement interne des différents types d’immobilier, après application de la fiscalité

Les préconisations du CPO

Au terme de ces constats et au-delà des dispositions fiscales de la loi de finances pour 2018 (PFU et IFI), le CPO formule 10 orientations :

- Renforcer la prévisibilité des prélèvements obligatoires sur le capital des ménages, notamment par le recours aux clauses dites « de grand-père » permettant de maintenir, de manière définitive ou pour une durée déterminée suffisante, le régime fiscal existant pour les situations en cours, l’application limitée des modifications de régime aux opérations effectivement nouvelles et leur mise en œuvre avec une période de transition suffisante afin de permettre aux ménages de s’adapter

- Réexaminer le régime des plus-values immobilières en remplaçant l’abattement pour durée de détention par un correctif monétaire.

- Unifier le régime fiscal des locations meublées et celui des locations nues.

- Réviser les valeurs locatives des locaux d’habitation, pour la détermination de l’assiette de la taxe foncière payée par les ménages. À long terme, étudier le remplacement de la valeur cadastrale par la valeur vénale.

- Afin de contribuer à fluidifier le marché immobilier et de favoriser la mobilité géographique des personnes, alléger les DMTO, en prenant en compte l’exigence du maintien des ressources des collectivités territoriales.

- Abaisser les plafonds de versement des livrets d’épargne réglementée.

- Réexaminer les taux et les abattements dérogatoires applicables aux revenus des contrats d’assurance vie, au titre des nouveaux versements.

- Renforcer l’attractivité des donations aux jeunes générations par rapport aux successions.

- Réfléchir aux différents leviers permettant de parvenir à atténuer la dynamique de concentration des patrimoines (relever les DMTG en ligne directe ; engager un réexamen systématique des différents régimes particuliers applicables en matière de droits de succession, notamment l’avantage successoral attaché à l’assurance-vie).

- Engager une réflexion sur l’adaptation des droits de mutation à titre gratuit aux évolutions sociologiques de la famille, et notamment sur le traitement fiscal des transmissions à l’enfant du conjoint.

À lire aussi …