Article écrit le 23/06/2018

L’Institut de l’Épargne Immobilière et Foncière (IEIF) vient de publier une étude dans laquelle elle compare les performances sur 5, 10, 15, 20, 30 et 40 ans de l’immobilier sous toutes ses formes (logement, bureaux, foncières cotées, SCPI) à celle des autres grandes catégories de placements : placements monétaires, assurance-vie, obligations, actions, or …

Pour pouvoir comparer tous ces placements de nature parfois très différente , l’IEIF utilise un indicateur financier appelé le TRI (Taux de Rentabilité Interne).

Qu’est-ce que le TRI ?

Le taux de rentabilité interne (TRI) est un indicateur financier qui permet de comparer la rentabilité de projets ou de placements de nature différente. Par exemple, le TRI sur 10 ans prend en compte pour un placement donné tous les flux sur 10 ans (achats, ventes, revenus, frais, fiscalité…) et calcule un rendement annuel.

Une large palette de placements

L’angle choisi dans cette étude est celui des placements immobiliers, que l’IEIF compare à une palette de placements de référence.

Elle calcule ainsi le TRI des investissements immobiliers sous différentes formes : l’achat de parts de SCPI ou d’OPCI, l’investissement direct dans l’immobilier de logement (à Paris et dans toute la France) ou de bureaux, l’achat de foncières cotées (SIIC), c’est-à-dire l’achat d’actions ou titres de sociétés qui exploitent des actifs en immobilier physique (comme par exemple la société Klépierre, spécialisée dans les centres commerciaux en Europe).

Le TRI de ces placements immobiliers sont comparés à ceux d’autres placements de référence comme les fonds en euros des contrats d’assurance vie, le livret A, les actions, l’or, les obligations, etc.

Les actions et foncières cotées surperforment l’ensemble des placements

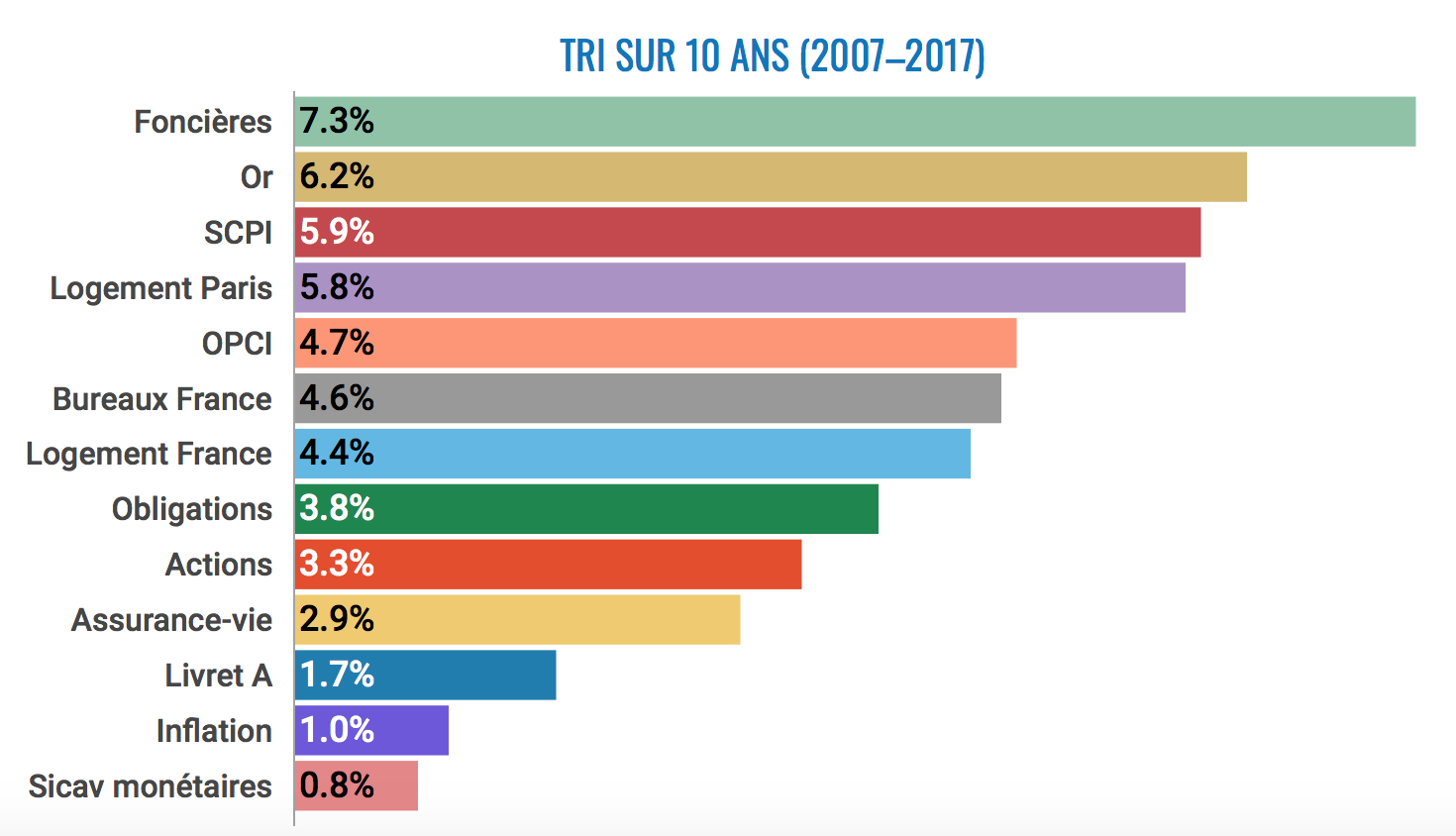

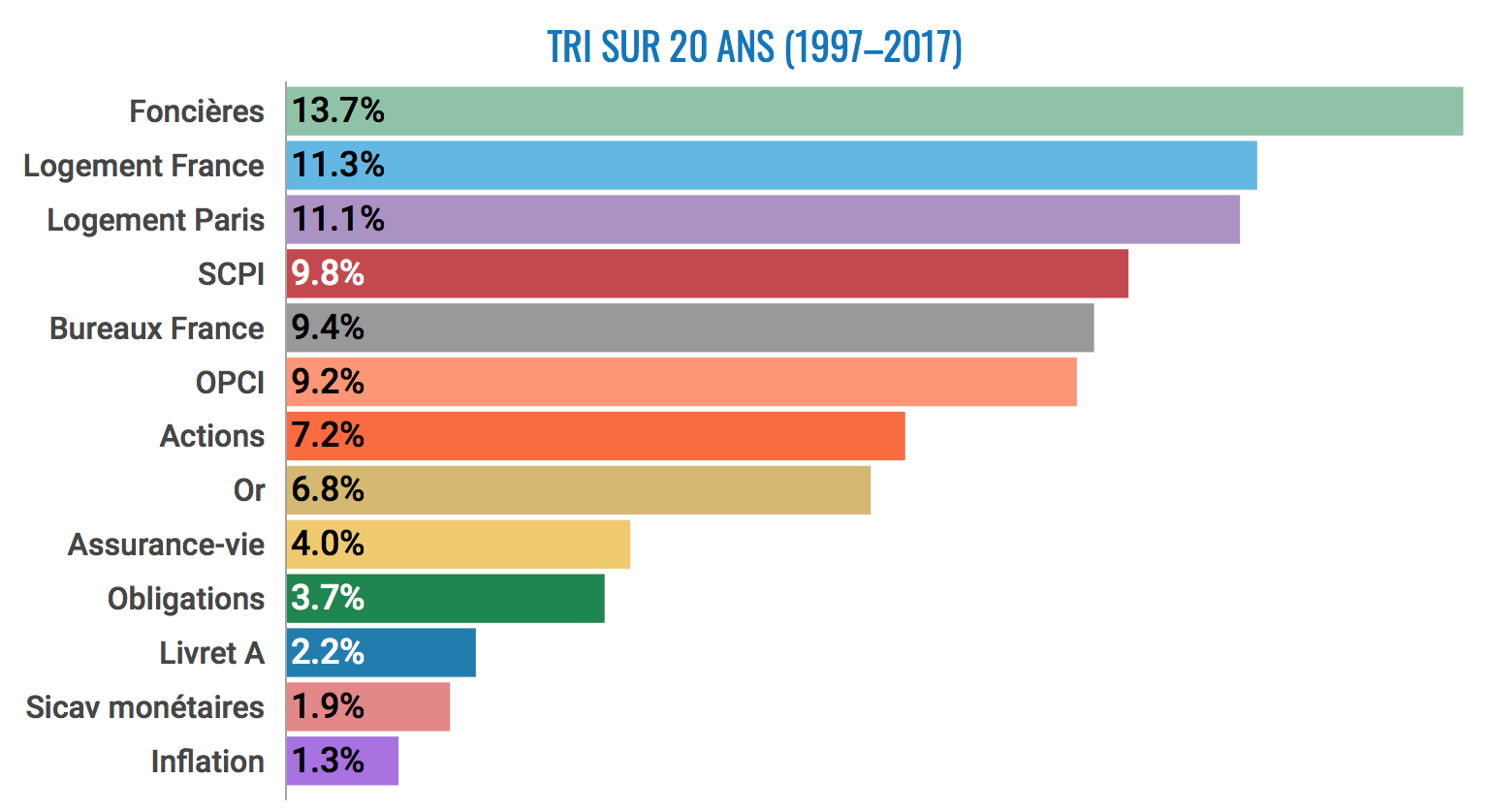

Sur 10, 15 et 20 ans les foncières cotées ont offert les meilleures performances avec un TRI de 7.3% sur 10 ans et de 13.2% sur 20 ans. Sur 5, 30 et 40 ans, ce sont les actions qui tirent leur épingle du jeu. La capacité des actions à capter l’évolution de la croissance économique explique ces performances.

L’immobilier direct arrive en deuxième position

Sur 10, 15, 20 et 30 ans, le logement (France et Paris) arrive en tête des actifs immobiliers. La crise de 2008 a impacté cet actif sur 5 ans, mais la remontée des prix dans les principales métropoles françaises devrait le faire remonter dans la hiérarchie des placements.

Sur 5 ans, les bureaux obtiennent de meilleures performances.La très forte valorisation des actifs résidentiels à Paris entre 1999 et 2011, suivie d’un tassement entre 2012 et 2015, explique cette performance.

Les SCPI surperforment systématiquement les OPCI, sauf sur 30 ans, où ces derniers bénéficient à plein des performances à long terme de leur poche actions.

Les véhicules intermédiés (SCPI ou SIIC) spécialisés en « commerces » affichent de meilleures performances que ceux spécialisés en « bureaux » sur 10 et 15 ans. Sur courte période (5 ans) les actifs « bureaux » font mieux que les « commerces » qui souffrent notamment de la concurrence croissante du e-commerce et de la recherche d’un nouveau modèle économique.

Quel rendement pour quelle prise de risque ?

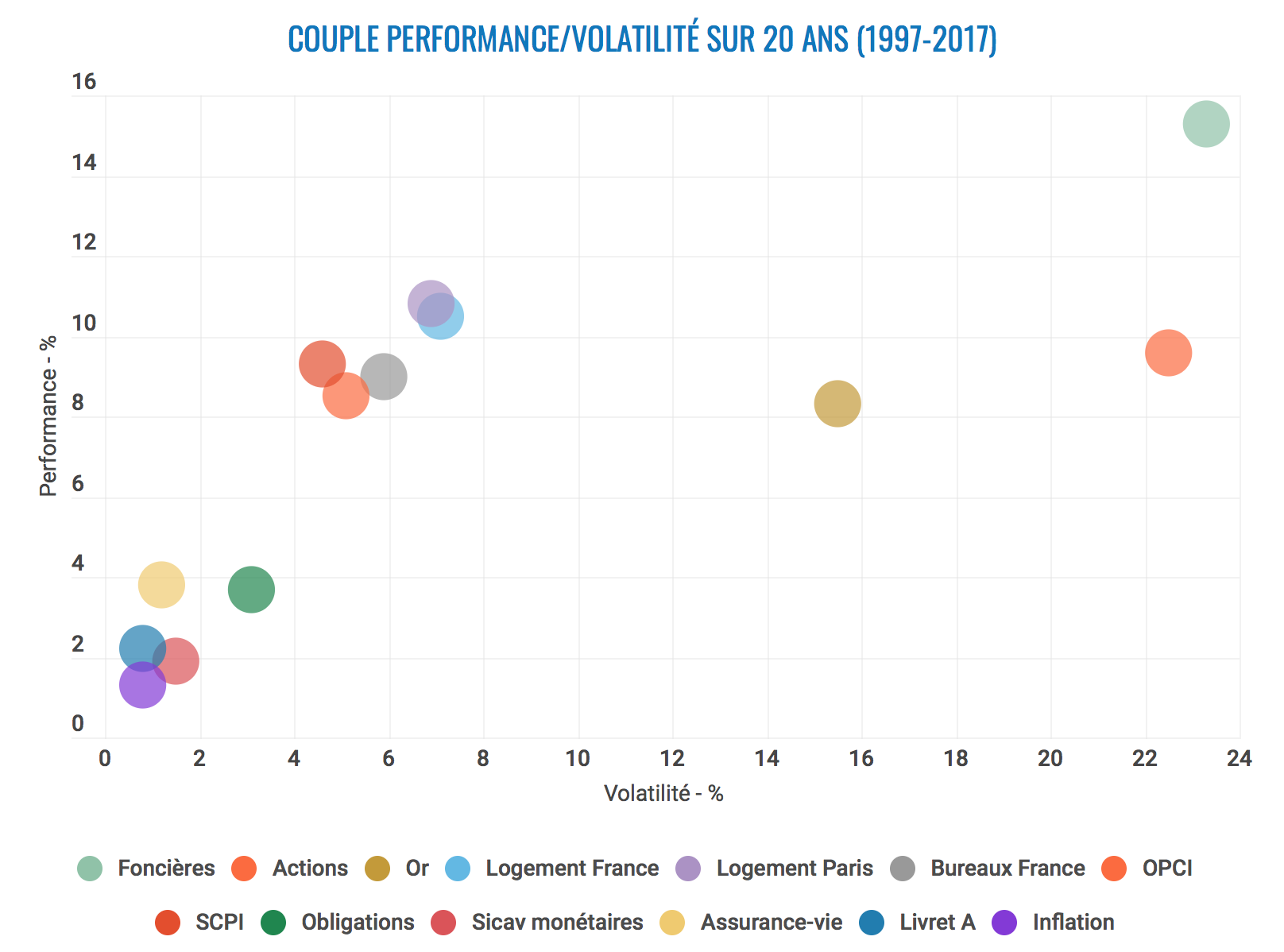

Les actions et les foncières cotées sont en tête des placements les plus rémunérateurs, mais également les plus risqués (niveau de volatilité élevé). Les SCPI offrent un couple risque/rentabilité très performant. Les placements monétaires et l’assurance-viese trouvent en queue de peloton avec des niveaux de volatilité très limités, mais au prix de performances de plus en plus faibles.

Les ménages : des investisseurs avertis

Le patrimoine des ménages français est constitué de 61% de logement en France, de 15% d’assurance-vie, de 13% de Sicav monétaires et de 11% d’actions à fin 2016. Partant du constat que cette composition de portefeuilles est restée à peu près constante dans le temps, le patrimoine des ménages s’est apprécié de 477% sur 20 ans alors que l’assurance vie n’a progressé que de 210%. La forte diversification de ce patrimoine, avec des actifs longs (logements) et courts termes (actions), s’avère gagnante.

À lire aussi …