Article écrit le 04/08/2016 par Myriam

L’Autorité Bancaire Européenne vient de publier les résultats du stress-test qu’elle a effectué sur les banques européennes. À quoi cela sert-il, comment ça marche ? Votre banque résisterait-elle à une nouvelle crise économique ? On vous explique tout.

Qu’est-ce qu’un stress-test ?

Le stress-test des banques, c’est un peu comme un crash test pour les voitures, cela permet de tester la résistance de chaque banque à un scenario catastrophe.

Ce test est réalisé tous les ans par l’Autorité Bancaire Européenne (ABE), une autorité indépendante qui œuvre pour une surveillance efficace et cohérente de l’ensemble des banques européennes. Elle rend des comptes au parlement européen.

À quoi ça sert ?

L’objectif des stress-test est préventif. Il vise à éviter de se retrouver dans la même situation qu’en 2008 quand la crise des subprimes a entrainé la faillite de la banque Lehman Brothers et provoqué une crise économique et financière mondiale.

Quel est le critère pour savoir si une banque est capable de résister ?

On utilise le ratio de solvabilité. Il sert à mesurer si les réserves de la banque (appelées Fonds Propres) sont suffisantes pour faire face aux imprévus (par exemple les clients qui ne pas remboursent pas leurs emprunts, ou bien les litiges perdus)

Comment fait la banque pour calibrer les réserves nécessaires pour faire face aux imprévus ?

En Europe, il existe des règles et normes très strictes imposées par la BCE (Banque Centrale Européenne), autorité chargée de superviser les banques de la zone euro. La BCE fixe individuellement pour chaque banque le ratio de solvabilité qu’elle exige d’elle. Pour 2016, la BCE exige un ratio de solvabilité en moyenne supérieur à 10.1%. Cela veut dire que le montant des réserves d’une banque doit être au moins égal à 10,1% du montant de ses engagements (montants de crédits accordés, etc).

Quel est le scenario utilisé pour le stress test ?

Cette année, le scenario catastrophe testé sur les banques prévoit notamment : une récession entrainant la chute du PIB européen, l’augmentation du chômage, une chute des revenus du secteur bancaire, des contentieux, des poursuites judiciaires.

Les résultats du stress-test 2016

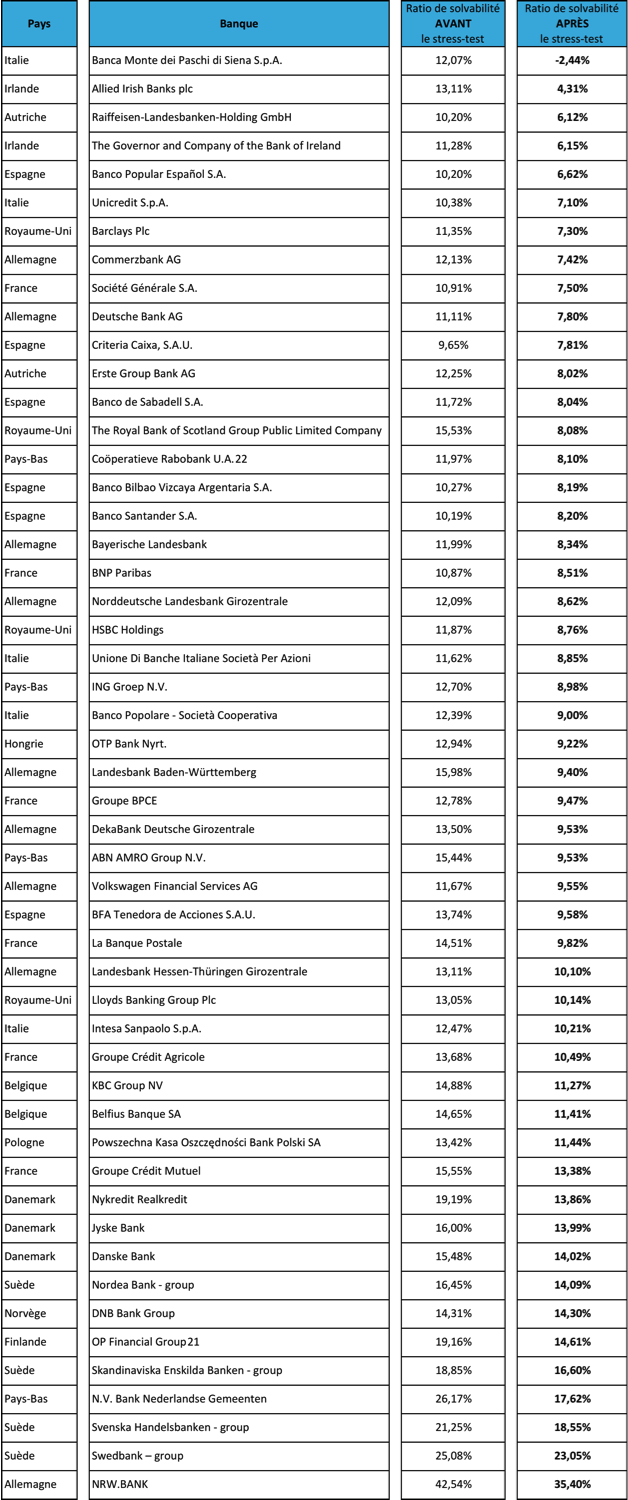

L’ABE a testé son scénario catastrophe sur un échantillon de 51 banques de 15 pays européens qui représentent 70% des actifs bancaires. À noter : les banques portugaises et grecques, en grande difficulté, ne font pas partie du test. Elles seront testées à part mais les résultats ne seront pas publiés.

Pour chaque banque, l’ABE mesure la valeur du ratio de solvabilité avant le test puis observe la valeur de ce même ratio après passage du scenario catastrophe.

Avant le test, les banques affichent un ratio de solvabilité moyen de 13%.

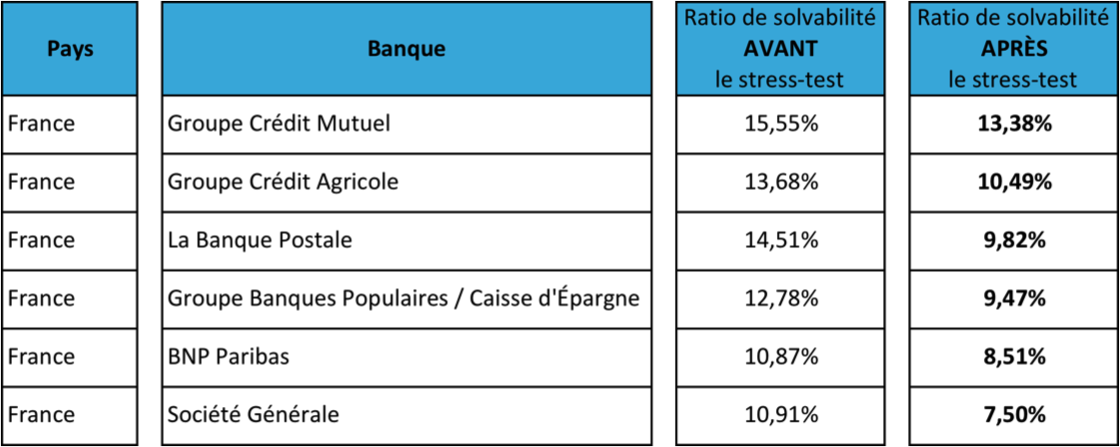

Résultats du stress-test :

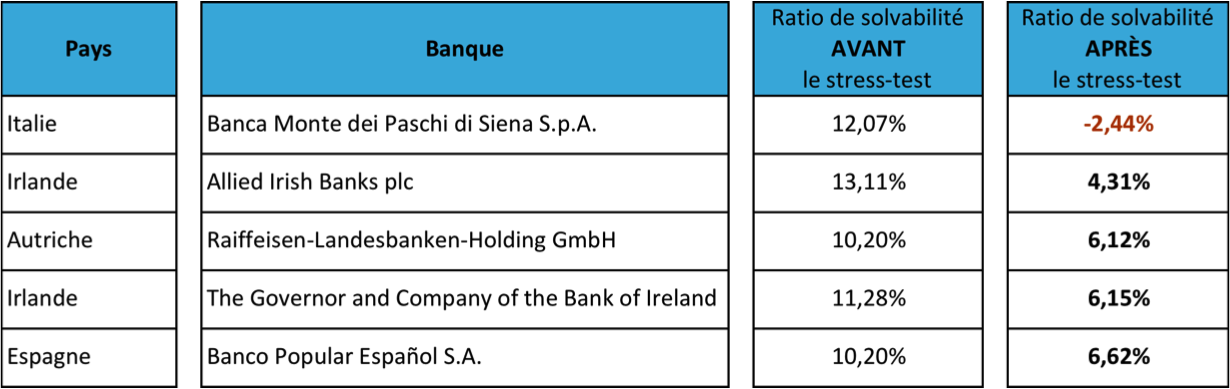

5 banques seraient en grande difficulté en cas de crise

Le ratio moyen de solvabilité des banques en cas de crise serait de 9,1%

Ratios de solvabilité après le scénario catastrophe :

À noter

Les banques françaises ont obtenu des résultats plutôt satisfaisants, notamment les groupes Crédit Mutuel et Crédit Agricole qui affichent un ratio de solvabilité après stress test au-dessus de 10%.

Que se passe-t’il pour les banques qui obtiennent de mauvais résultats ?

La BCE peut demander à ces banques de proposer un plan permettant de renflouer leurs réserves dans un délai très court terme (6 mois). C’est par exemple le cas pour la banque italienne Monte dei Paschi qui a obtenu un ratio de solvabilité de – 2,44% à l’issue du stress-test.

Mais … les marchés financiers ne sont pas rassurés pour autant

En effet, le scenario catastrophe de l’ABE ne teste pas la résistance des banques à des taux d’intérêts durablement très bas, voire négatifs (comme c’est déjà le cas en Allemagne). Or, il s’agit d’un phénomène qui aujourd’hui pèse déjà très lourdement sur la rentabilité des banques.

Vient s’ajouter à cela un environnement économique incertain lié au Brexit et la sortie du Royaume-uni de l’Union Européenne.

Découvrez MINGZI en quelques clics

Les placements

MINGZI vous explique tous les placements : les financiers bien sûr (assurance vie, PEA …) mais aussi les PME, l’immobilier professionnel, les voitures de collection, les bois et forêts, les oeuvres d’art …

Nos comparateurs

Des comparatifs réellement indépendants et sans arrière-pensée car nous ne vendons ni placement, ni conseil

Toute l’actu

Toute l’actualité utile pour votre patrimoine et le décryptage de sujets géopolitiques.